Người dân lao vào kinh doanh đất nền thời điểm cuối năm đang diễn ra rất nóng trên cả nước khi tình trạng phân lô bán nền diễn ra ở nhiều tỉnh, thành trên cả nước. Đáng nói, tình trạng này đang có chiều hướng xấu, nhiều người mua đất bị mất trắng, nhiều người lâm vào cảnh nợ nần, ngậm vốn, thậm chí phá sản.

Tại sao rủi ro như thế người dân vẫn lao vào để hứng chịu hậu quả? Có cách nào giảm bớt độ nóng của phân lô bán nền? Có nhiều cách lý giải khác nhau, nhưng có lý do ít người khoan sâu, đó là một bộ phận dân cư đang cất trữ lượng tiền lớn nhưng không biết phải làm sao bảo tồn giá trị và sinh lời.

Dưới góc nhìn chuyên gia, Chúng tôi chia sẻ 3 lý do khiến người dân lao vào kinh doanh đất nền:

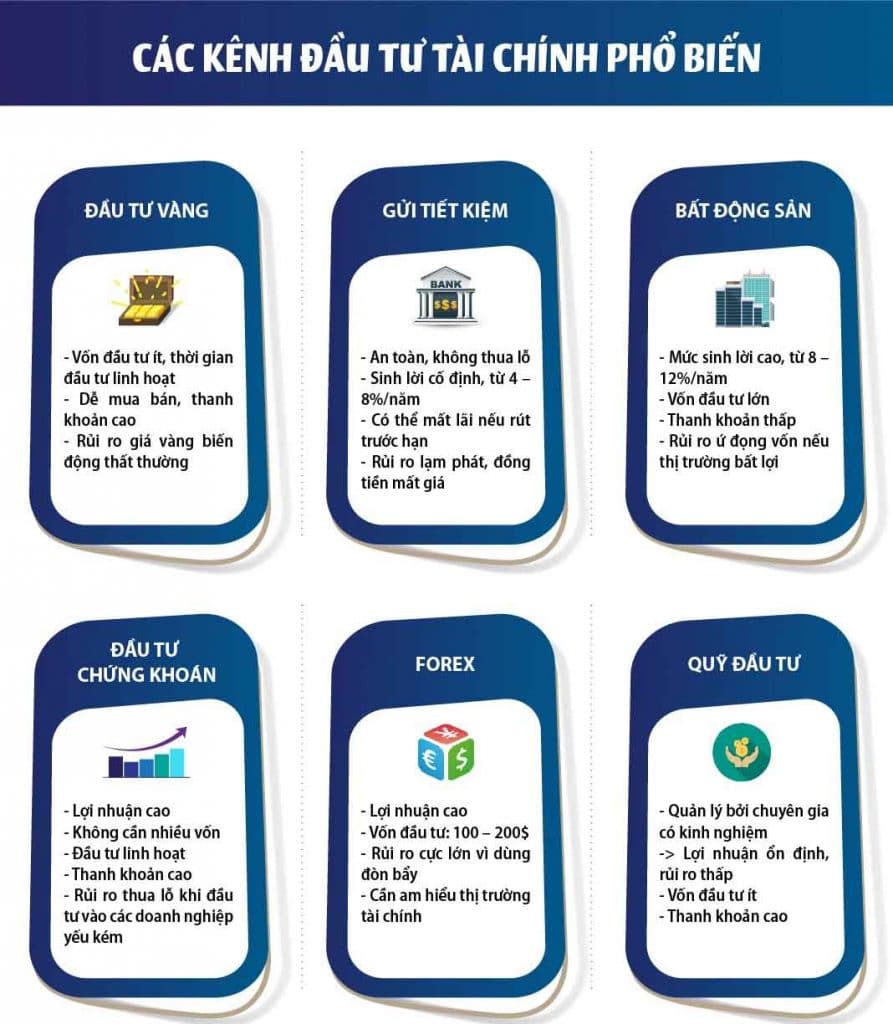

Các kênh đầu tư truyền thống không còn hấp dẫn

Hiện nay, ở nước ta tầng lớp trung lưu bắt đầu chiếm đại đa số trong xã hội. Hình dung tháp thu nhập của Việt Nam có hình kim tự tháp:

- Tầng cao nhất là những người rất giàu chiếm 10-12%

- Tầng giữa khoảng 60% là người khá giả

- Tầng đáy 30% là người có thu nhập thấp và nghèo khó.

Trong 60% trung lưu có một bộ phận rất khá giả. Một nền kinh tế tiêu dùng của quốc gia chủ yếu phụ thuộc vào tầng lớp này. Trong khi đó, người dân vẫn có thói quen truyền thống là tích lũy tiền, vàng để cho con cháu, cho bản thân khi về già. Vậy làm thế nào để số tiền tiết kiệm này không bị mất giá trị?

Khoảng hơn 1 năm trở lại đây, người ta đổ tiền vào chứng khoán. Nhưng nó không phải là chỗ chơi của người cao tuổi từ 50 trở lên, trong khi họ mới là người có khoản tích lũy lớn.

Chứng khoán dành cho người biết công nghệ thông tin, có kiến thức về kinh tế tài chính nhất định, có thời gian đeo bám sàn, có mối quan hệ rộng và có cả tinh thần thép cộng với máu liều để chịu đựng sự thay đổi chóng mặt của các mã và luật chơi.

Hầu hết người chơi đều là người trẻ. Điều này không hợp với người trung niên. Còn đổ tiền vào mua vàng là con đường truyền thống, nhưng nay không ai theo vì Nhà nước không cho nhập vàng.

Mua ngoại tệ để tích trữ cũng là kênh người dân đầu tư, nhưng nhiều năm nay kênh này không hấp dẫn nữa, vì Nhà nước kìm giá ngoại tệ, giữ giá nội tệ, gần 10 năm nay tỷ giá giữa VNĐ và USD chỉ tăng giảm trong biên độ rất nhỏ chừng vài chục đồng. Gửi USD cho ngân hàng với lãi suất bằng 0 nên người dân chẳng mặn mà kênh đầu tư này.

Kênh khác đa phần người dân tham gia, nhất là người lớn tuổi là gửi tiền vào ngân hàng hưởng lãi suất. 2 năm trước lãi suất ngân hàng khá hấp dẫn 8-12%/năm đảm bảo người gửi có lời. Nhưng 2 năm nay lãi suất chỉ quanh quẩn 3-3,5%, gửi dài hạn cũng chỉ 4,5-5%.

Mức lãi suất này thấp hơn mức lạm phát (hơn 4%/năm), chưa kể giá trị thực của đồng tiền sụt giảm do hàng hóa cơ bản tăng giá như xăng dầu, gas, thực phẩm… Người lãnh tiền ở ngân hàng, hay ở cây ATM đều nhận được tiền có mệnh giá 500.000 đồng rất mới, đủ thấy lượng tiền phát hành ra lớn, đồng nghĩa với lạm phát có biểu hiện tăng.

Nghĩa là các kênh đầu tư tài chính truyền thống gần như bị bất lợi

Lạm phát tăng cao, tiền quá rẻ và cam kết từ chủ đầu tư

Các gói kích cầu được tung ra, hoạt động đầu tư công đẩy mạnh, giá nguyên vật liệu và xăng dầu tăng, gián đoạn chuỗi sản xuất, cung ứng trước nguy cơ dịch bệnh phức tạp. Đây là yếu tố mà không ít nhà đầu tư cho rằng lạm phát tăng có thể xảy ra, và nhà đầu tư nên bỏ tiền vào bất động sản. Tuy nhiên, theo các chuyên gia, năm 2022, lạm phát dự báo vẫn được Chính phủ kiểm soát tốt và nếu có tăng thì cũng ở mức không đáng lo ngại.

Theo tiến sĩ Hồ Quốc Tuấn – Giảng viên Đại học Bristol, Anh Quốc, chỉ số lạm phát của Việt Nam trong thời gian tới tuỳ thuộc 3 mức độ: Chi tiêu công của nền kinh tế; Tốc độ hồi phục nền kinh tế; Tình hình lạm phát toàn cầu, đặc biệt là giá năng lượng.

Tuy nhiên theo quan sát của ông Tuấn thì mức độ lạm phát năm 2022 sẽ chỉ ở xung quanh con số 4%, không có khả năng cao như nhiều lo ngại được đặt ra.

“Lạm phát ở Việt Nam, chúng ta không nên xem nó là một cái gì quá đáng sợ. Bởi vì chúng ta là nền kinh tế đang phát triển cho nên một mức độ lạm phát 4-5%, thậm chí là hơn một chút thì vẫn chấp nhận được.

Tất nhiên có một số hàng hoá tăng rất mạnh sẽ ảnh hưởng đến đời sống của số đông người dân nhưng xét trên bình diện chung của nền kinh tế thì đó là mức lạm phát không quá đáng sợ”, tiến sĩ Hồ Quốc Tuấn cho biết.

Chung nhận định, tiến sĩ Đinh Thế Hiển cho rằng, vấn đề lạm phát ở Việt Nam không đáng lo ngại. Do đó, lý thuyết khi lạm phát tăng nhanh chóng đưa tiền vào các tài sản cư trú trong đó có bất động sản có thể sẽ không đúng với Việt Nam hiện nay.

Thứ nhất, do lãi suất tiền gửi tiết kiệm đang ở mức khoảng 6% vẫn thực dương so với lạm phát. Thứ hai, lãi suất cho vay bất động sản ở mức 8-10%, cao hơn nhiều so với lạm phát.

“Sau một vài giai đoạn ngắn hạn trong tâm lý lo ngại lạm phát thì mọi người sẽ thấy rằng bất động sản sẽ không phải tăng nóng như là vài năm trước. Dần dần họ sẽ thấy rằng bỏ tiền vào bất động sản cũng không phải là kênh chắc chắn sẽ lời trong năm 2022”, ông Hiển nhận định.

Bởi, thị trường bất động sản đang đối mặt với nhiều yếu tố rủi ro, ảnh hưởng đến thanh khoản như:

- Việc các chủ đầu tư đẩy hàng để trả nợ ngân hàng

- Chính Phủ đang siết huy động vốn qua kênh trái phiế

- Dịch bệnh là điều rất khó đoán.

Nắm được tâm lý này, các chủ đầu tư đã tung ra các chính sách để đảm bảo vốn cho nhà đầu tư như cam kết mua lại, hỗ trợ lãi suất….

Đợt cao điểm cuối năm 2021, các chủ đầu tư như Đất Xanh đã tung ra các chính sách khủng như cam kết mua lại để đảm bảo thanh khoản cho khách hàng. Theo khảo sát của chúng tôi, các dự án như Tiền Hải Center City đều được cam kết mua lại với mức chênh lệch 12% cho năm đầu và 26% cho 2 năm.

BĐS hấp dẫn nhưng rủi ro cao

Vậy chỉ còn kênh đầu tư vào bất động sản (BĐS), vào căn hộ, đất nền. Thông tin về đất đai rất dễ tiếp cận, bất cứ ai, ngày nào cũng nhận được vài cuộc gọi giới thiệu căn hộ đất nền rất hấp dẫn, hình ảnh, sơ đồ video tới tấp gửi về. Còn nếu muốn đi tham quan xe đến đón tận cửa, bao nhiêu người đi cũng được. Vậy là bà con rồng rắn kéo nhau đi xem đất, xuống tiền đặt cọc, ký hợp đồng và chờ đợi may rủi.

Tâm lý đám đông cộng hưởng với tác động của viễn cảnh tương lai khiến kênh đầu tư này thu hút được nhiều người. Nhiều người có tâm lý “mua vàng thì lỗ, mua thổ thì lời”, “người đẻ, chứ đất không đẻ”, nên cứ mua, nếu không lời nhiều cũng có miếng đất làm của để dành. Và thế là bi kịch xảy ra.

Việc hướng dòng chảy đồng tiền nhàn rỗi trong dân vào đâu mang lại ích nước, lợi nhà là điều Nhà nước cần tính đến. Chủ tịch Quốc hội Vương Đình Huệ từng đưa vấn đề làm sao khơi thông được nguồn lực trong dân, cùng với vốn công, vốn đầu tư nước ngoài cho phát triển đất nước trước Quốc hội, khi góp ý về kế hoạch cơ cấu lại nền kinh tế 2021-2025. Nhiều chuyên gia kinh tế cho rằng việc huy động nguồn tiền nhàn rỗi trong dân không khó, cái chính là Nhà nước cần thay đổi quan niệm theo cách thị trường và cởi mở hơn.

Thực tế, các chương trình phát triển, nhất là chương trình về cơ sở hạ tầng kỹ thuật chủ yếu là dựa vào vốn ODA, nhưng vốn vay này không còn “ngon ăn” như nhiều người nghĩ nữa. Từ khi Việt Nam được xếp hạng các nước phát triển trung bình đã không được hưởng ưu đãi vốn ODA mà phải chịu lãi suất cao hơn, kéo theo nhiều ràng buộc bất lợi.

Chẳng hạn, phải mua thiết bị vật tư theo chỉ định của nơi cho vay với giá cao hơn các nước khác, sau đó phải nhập máy móc theo yêu cầu của họ, sử dụng công nghệ, kỹ thuật và chuyên gia của họ. Nếu tính chi ly cái giá vay ODA không hề rẻ, chưa kể nếu vay ODA của người không có thiện chí, người vay sẽ trở thành con nợ.

Sau mấy chục năm phát triển Việt Nam đã học được nhiều bài học quá đắt từ ODA, dần nhận ra nếu huy động được nguồn lực của dân mình tốt hơn, vì dẫu có thế nào cũng là “lọt sàng xuống nia”. Còn huy động như thế nào chỉ là bài toán kỹ thuật, chẳng hạn như phát hành trái phiếu dự án, ngân hàng tăng lãi suất huy động VNĐ và ngoại tệ.

Một điều đáng ngạc nhiên, trong khi người dân gửi USD vào ngân hàng với lãi suất 0%, nhưng số tiền đó ngân hàng không mang cất vào kho mà đưa vào ngay vào lưu thông, cho doanh nghiệp vay 4% (trong dịch) và 7-8% trước dịch.

Như thế rõ ràng là vô lý, không theo đúng tinh thần Thủ tướng Phạm Minh Chính nói “lợi ích hài hòa, rủi ro chia sẻ”. Nếu ngân hàng chỉ cần tăng lãi suất USD lên 2% chắc chắn Nhà nước có nguồn tiền rất lớn đầu tư vào phát triển, mức tăng như thế vẫn rẻ hơn ODA tính gộp.

Ổn định nền kinh tế vĩ mô, chống đô la hóa, vàng hóa thị trường theo kiểu như hiện nay không biết có hợp lý? Làm sao cho tiền nhàn rỗi trong dân phục vụ cho phát triển đất nước, không phải đổ vào BĐS bất chấp rủi ro, là điều các nhà hoạch định chính sách tài chính tiền tệ vĩ mô cần suy nghĩ.

Phải khơi thông được nguồn lực trong dân, cùng với vốn công, vốn đầu tư nước ngoài cho phát triển đất nước.

TS. Nguyễn Minh Hòa Ủy viên BCH Hội Quy hoạch đô thị Việt Nam